Bài viết hôm nay là phần cuối cùng của chuyên mục thuế thu nhập liên quan đến bất động sản. Phần này giới thiệu với các bạn các luật lệ có phần hơi “nâng cao” so với các kiến thức cơ bản đã đề cập ở phần 3. Nội dung có vẻ hơi ”dry” và “boring” tuy nhiên mục đích là để cho các bạn thấy các luật này có tồn tại.

A) Home first used to produce income

- Điều luật này chỉ áp dụng cho căn nhà PPOR.

- Nếu bạn sử dụng căn nhà PPOR của mình lần đầu tiên cho mục đích sản sinh thu nhập (for producing income purpose) sau ngày 20/08/1996, thì luật đặc biệt này sẽ áp dụng như sau:

- Bạn sẽ được coi như mua lại căn nhà này (you are taken to have acquired the house) ở giá thị trường của nó (at its market value) tại thời điểm lần đầu tiên bạn sử dụng nó vào mục đích sinh thu nhập (at the time you first used it to produce income) nếu tất cả những điều sau áp dụng cho hoàn cảnh của bạn (if all of the following apply)

1. Bạn mua căn nhà sau ngày 20/09/1985 (ngày mà luật Capital Gain Tax ra đời ở Úc đó các bạn)

2. Bạn sử dụng căn nhà lần đầu tiên vào mục đích sinh thu nhập sau ngày 20/08/1996

3. Khi bán căn nhà này, bạn chỉ được miễn thuế capital gain tax một phần thôi, không phải miễn hoàn toàn (partial exemption như đã đề cập ở phần 3) bởi vì bạn đã sử dụng nó vào mục đích sinh thu nhập.

4. Nếu như bạn bán căn nhà này ngay trước ngày đầu tiên bạn sử dụng nó vào mục đích sinh thu nhập, thì bạn đã được miễn thuế hoàn toàn.

(you would have been entitled to a full exemption if you sold dwelling immediately before you first used it to produce income)

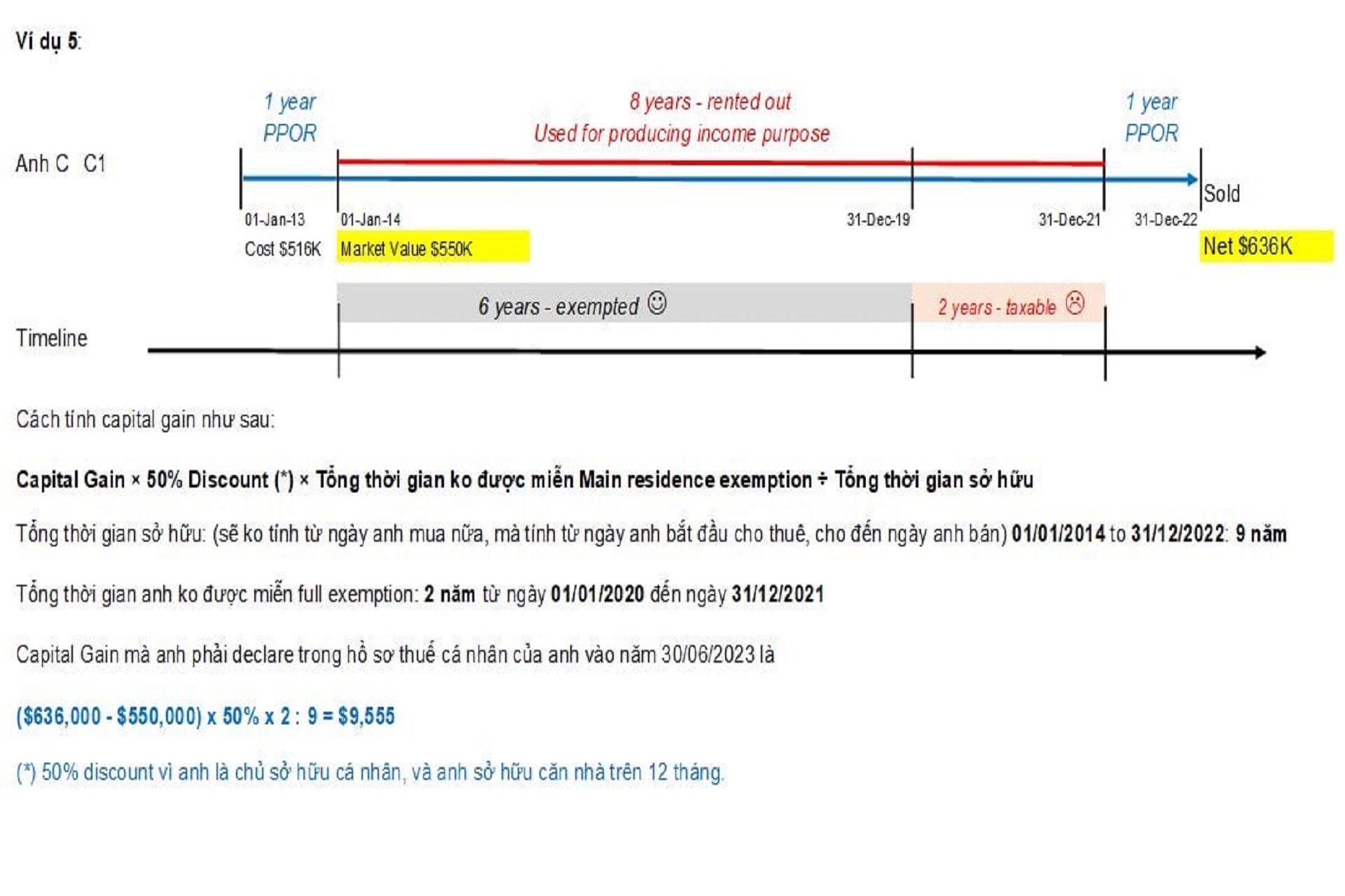

Refer các bạn quay trở lại ví dụ 5 ở phần 3.

Anh C độc thân, sống tại Melbourne, mua căn nhà đầu tiên của mình gọi là căn C1 để ở vào ngày 01/01/2013.

Anh C sinh sống tại căn C1 và sử dụng nó làm PPOR đến ngày 01/01/2014.

Trong 8 năm từ 01/01/2014 đến 31/12/2021, anh C đi vắng và anh cho thuê căn nhà C1 ở Melbourne.

Ngày 01/01/2022, anh trở về Melbourne, chấm dứt hợp đồng thuê nhà ở C1 và dọn lại vào sinh sống tại căn nhà duy nhất của mình.

Ngày 31/12/2022, anh quyết định bán căn nhà này.

Bạn có thấy được Anh C hội đủ cả 4 điều mình nói bên trên không ạ ?

1. Anh C mua ngày 01/01/2013 (sau ngày 20/09/1985)

2. Anh C cho thuê ngày 01/01/2014 (sau ngày 20/08/1996)

3. Anh C đi vắng và cho thuê 8 năm (vượt quá 6 năm như đã đề cập ở phần 3) nên khi anh A bán, anh C sẽ chỉ được partial exemption

4. Nếu như anh C bán trước ngày anh cho thuê lần đầu tiên (01/01/2014), anh đã có thể được miễn thuế hoàn toàn

Vậy thì anh C được coi là đã mua lại căn nhà vào ngày 01/01/2014 tại giá thị trường của nó.

Assumptions về mặt số liệu cụ thể của mình như sau

- Anh C mua căn nhà vào ngày 01/01/2013 với giá $500,000 + Stamp Duty + Legal Fees = $516,000

- Market value (**) của căn nhà ngày 01/01/2014 là $550,000

- Anh C bán căn nhà vào ngày 31/12/2022 (sau khi trừ tất cả chi phí bán) là $636,000

(**) Để biết market value là bao nhiêu thì sở thuế chấp nhận Valuation của Licensed Property Valuer. Các công ty này có giấy phép để có thể cung cấp market value của căn nhà tại thời điểm nhất định trong quá khứ (retrospective valuation). Dĩ nhiên bạn sẽ phải trả tiền để họ cung cấp dịch vụ này.

Các bạn nhớ ví dụ nêu trên mình cố tình lấy chính xác số năm cho dễ hiểu, nhưng trong thực tế phải tính chính xác số ngày.

B) Property inherited from deceased estate – Bất động sản thừa kế từ người đã mất.

Ở Úc thì bất động sản được truyền từ đời này qua đời khác hay vợ chồng transfer cho nhau khi một trong hai người qua đời là chuyện rất phổ biến.

Mục này xin dành để nói đến các trường hợp bạn được thừa kế căn nhà và sau khi đó bạn bán căn nhà đó đi (hoặc transfer cho một ai khác nữa) thì thuế Capital Gain Tax sẽ được áp dụng ra sao.

Capital Gain Tax được áp dụng tùy thuộc vào các yếu tố sau:

- Ngày mất của deceased person (người đã mất)

- Ngày mà người đã mất bắt đầu sở hữu căn nhà:

-

Có thể là ngày mua

-

Cũng có thể là ngày mà họ thừa kế lại của người đã mất trước đó (ví dụ ông bà mất để lại cho bố mẹ, bố mẹ mất để lại cho con cái)

- Ngày mà người thụ hưởng (beneficiary) nhận quyền thừa kế

- Căn nhà này có từng là Principle Place of Residence của người đã mất hay không

- Căn nhà này có từng được sử dụng bởi người đã mất vào mục đích sinh thu nhập hay không (used for producing income purpose)

- Sau khi thừa kế đến lúc bán nó đi là bao nhiêu lâu và người thụ hưởng có sử dụng nó để sinh thu nhập hay không

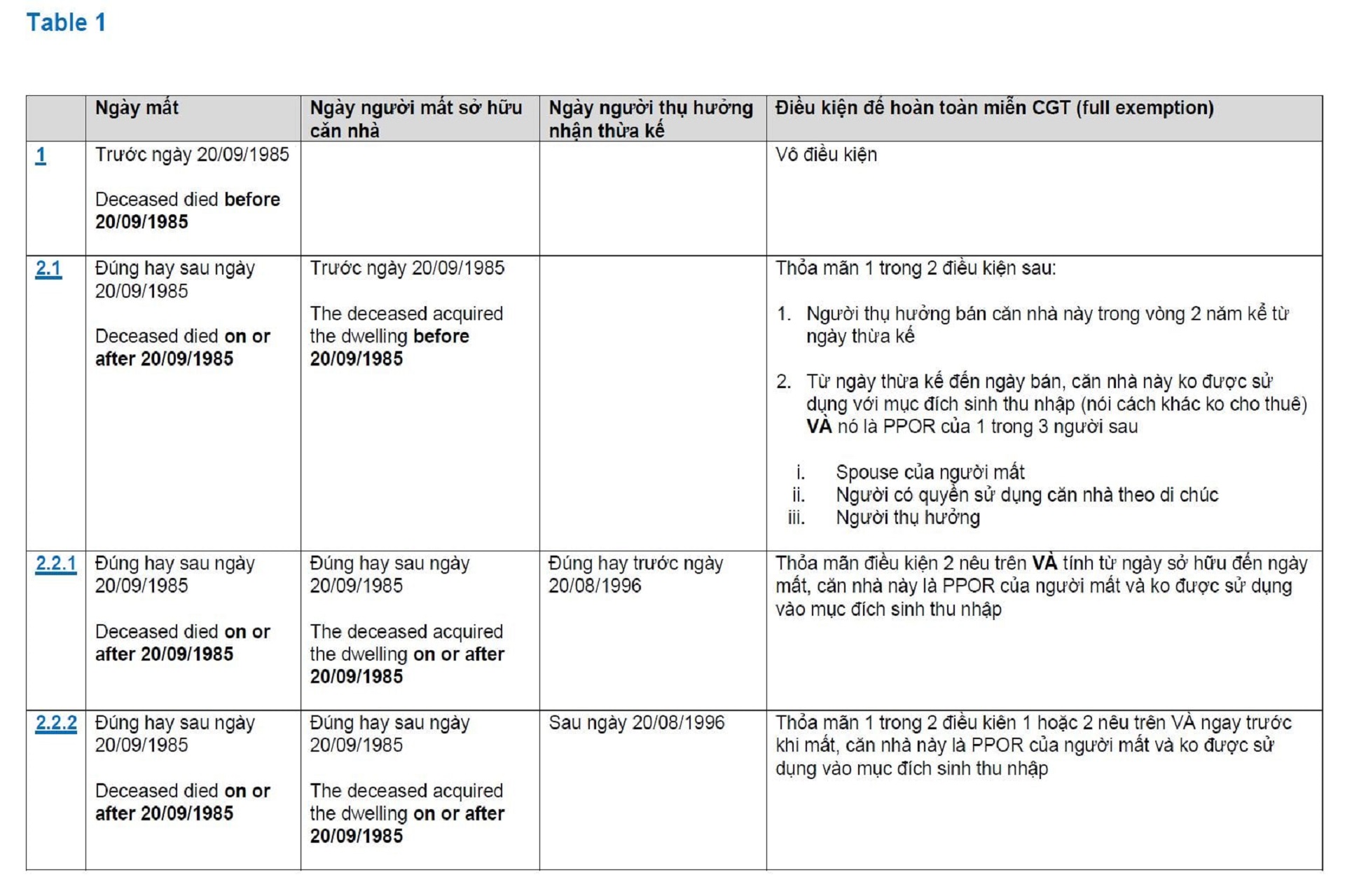

Để được hoàn toàn miễn CGT thì bạn hãy chú ý bảng điều kiện Table 1 dưới đây:

Nếu như bạn không hội đủ các điều kiện nêu trên, bạn vẫn có thể áp dụng Partial Exemption (miễn CGT một phần nào đó) với công thức tương tự như phần Partial Exemption đã đề cập ở Phần 3:

Capital gain × 50% Discount (*) × Tổng thời gian ko được miễn main residence exemption ÷ Tổng thời gian sở hữu

(*) nếu thời gian sở hữu trên 12 tháng

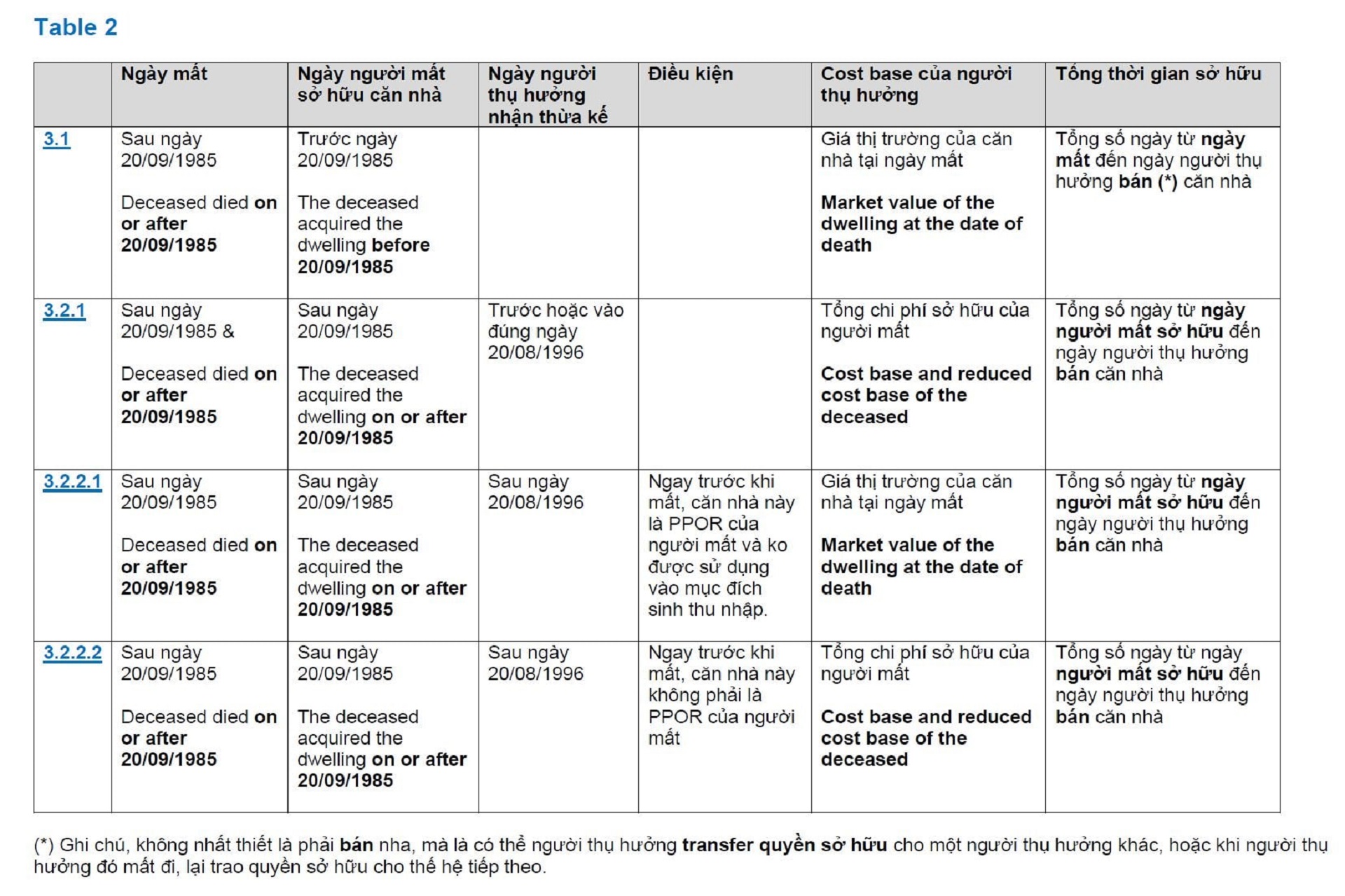

Nhưng để tính được Capital Gain thì bạn phải có 2 thông tin sau:

- Giá bán và các chi phí bán(điều này quá dễ rồi vì bạn là người thụ hưởng và bạn bán căn nhà này thì đương nhiên bạn có thông tin đầy đủ rồi)

- Cost base của căn nhà (điều này mới khó, vì căn nhà này không phải bạn mua, mà là bạn được thừa kế lại từ người đã mất) cho nên bạn cần phải hiểu luật như thế nào. Xin hãy xem bảng Table 2 dưới đây:

Ở mục này xin phép không lấy ví dụ cụ thể, vì qua chia sẻ trên, có lẽ các bạn đã thấy luật rất loằng ngoằng và phức tạp, phụ thuộc rất nhiều yếu tố. Nếu các bạn được thừa kế BĐS thì lời khuyên là ngay tại thời điểm được trao quyền thừa kế xong, nên gặp Luật Sư và Tax Agent để có lời khuyên chính xác nhất.

C) Joint tenancy vs tenancy in common

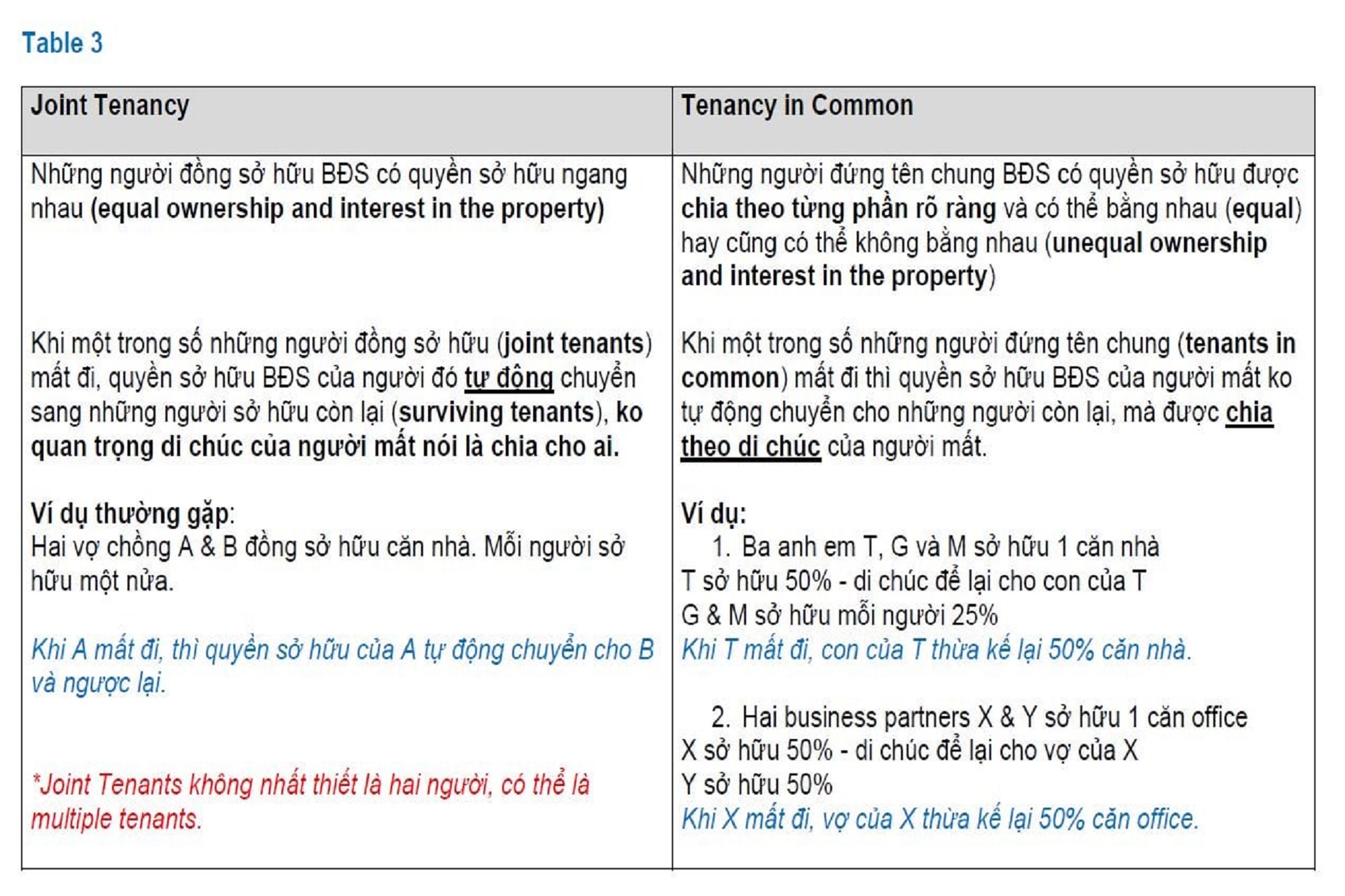

Khi bất động sản được đứng tên từ 2 người trở lên, thì có 2 cách sở hữu là Joint Tenancy và Tenancy in Common.

Vậy hai cách sở hữu này khác nhau như thế nào? Xin các bạn xem Table 3 ở bên dưới:

Các bạn lưu ý, khi áp dụng Capital Gain Tax, Joint Tenants sẽ được treat giống như Tenants in Common owning equal shares.

Và khi “a Joint Tenant” mất đi, hay “a Common Tenant” mất đi, chúng ta áp dụng luật thuế liên quan đến bất động sản thừa kế từ người đã mất giống như đã nói ở phần B.

D) Relationship breakdown – Bất động sản và quan hệ hôn nhân đổ vỡ và Luật Rollover

Thật là một vấn đề nhạy cảm đúng không các bạn? Chẳng có ai lấy nhau mà muốn điều này xảy ra cả. Tuy nhiên khi nó xảy ra, chúng ta cũng nên biết luật Capital Tax Gain sẽ áp dụng như thế nào.

Ví dụ đơn giản:

Anh A và chị B cùng sở hữu 2 căn nhà AB1 (PPOR) và AB2 (nhà đầu tư, investment)

Anh chị sống với nhau vài năm nhưng nhận ra là hai người có quá nhiều không tương đồng nữa nên quyết định đường ai nấy đi.

Anh chị đệ đơn li dị và được tòa giải quyết về phân chia BĐS như sau:

1. Chị B được giữ nhà AB1 cho mình, đồng nghĩa 50% nhà AB1 chuyển từ anh A sang chị B

Vì nhà AB1 là PPOR của hai vợ chồng trước khi li dị nên việc chuyển đổi sở hữu bên trên được miễn capital gain tax

2. Anh A được giữ nhà AB2 cho mình, đồng nghĩa 50% nhà AB2 chuyển từ chị B sang anh A

Vì nhà AB2 là nhà đầu tư nên việc chuyển đổi sở hữu bên trên sẽ bị subject cho capital gain tax tuy nhiên anh A và chị B sẽ được áp dụng luật Rollover.

Trước khi hiểu luật Rollover, xin được nói 2 định nghĩa sau:

- Transferor spouse – người spouse sang quyền sở hữu – trong mục 2 thì đây là chị B

- Transferee spouse – người spouse nhận quyên sở hữu – trong mục 2 thì đây là anh A

- Luật Rollover trong trường hợp hôn nhân đổ vỡ nói như sau:

+ The Transferor spouse disregards any capital gain or loss that would otherwise arise

Chị B được miễn capital gain tax

+ The Transferee spouse will make the capital gain or loss when they subsequently dispose of the asset

Anh A sẽ phải tính capital gain hay loss khi sau này anh bán căn nhà.

+ The cost base of the asset is also transferred to the transferee spouse

Chi phí sở hữu của căn nhà cũng được chuyển hết sang cho anh A.

Để cho 3 điều trên được áp dụng thì phải có lệnh của tòa (court order) hoặc là hợp đồng tài chính hôn nhân giữa cặp đôi (binding financial agreement). Và cặp đôi không có lựa chọn nào khác.

Ví dụ trên đây chỉ là ví dụ đơn giản, trên thực tế cứ dính đến hôn nhân đổ vỡ là phức tạp mọi mặt các bạn, nên hãy tìm luật sư và tax agent để có lời khuyên chính xác.

???- Frequently Asked Questions - Một số câu hỏi thường gặp :

1. Nếu như sở hữu 2 căn nhà cùng một lúc, rồi luân phiên nhau áp dụng luật 6 năm vắng mặt thì lúc bán cả hai căn có được miễn CGT hoàn toàn không?

Xin được trả lời một cách ngắn gọn nhất là KHÔNG.

Như đã nói rõ ở Phần 3 là mỗi một người chỉ được claim PPOR cho 1 căn nhà trong một khoảng thời gian nhất định nào đó thôi. Nếu trong một khoảng thời gian nhất định bạn sở hữu từ 2 nhà trở lên, bạn chỉ được chọn 1 trong 2 nhà làm PPOR của mình mà thôi.

Và để claim được BĐS là PPOR của mình, thì bạn phải có bằng chứng, chứ khôngchỉ nói miệng claim là claim. Ví dụ bằng chứng như sau:

- Đổi địa chỉ bằng lái xe.

- Đổi địa chỉ với ATO.

- Có bill utilities (điện, gas, internet) ở căn nhà đó.

Trong luật thuế thu nhập thì không có định nghĩa rõ ràng là bạn phải ở trong căn nhà đó bao lâu có thể claim được PPOR, nhưng nếu đầy đủ bằng chứng rõ ràng thì thông thường ATO chấp nhận 12 tháng trở lên.

2. Nếu là vợ chồng, mỗi một người có thể claim riêng PPOR cho 1 căn nhà đứng tên vợ hay chồng riêng biệt được không?

Câu trả lời cũng là KHÔNG.

Mình nhấn mạnh là tính từ ngày trở thành vợ chồng (hay nói chính xác hơn là trở thành spouse của nhau), 1 cặp đôi chỉ có thể claim PPOR cho 1 căn nhà mà thôi.

Các bạn có để ý thấy mình vẽ timeline trong các ví dụ của mình không?

Trong trường hợp các bạn có 2 nhà trở lên, các bạn có thể tự vẽ timeline cho chính trường hợp của các bạn để thấy được là, từ thời gian nào đến thời gian nào, nhà nào là PPOR mà nhà nào là Investment. Tất nhiên nếu mà các bạn đi qua Tax Agent thì họ cũng sẽ vẽ timeline cho bạn và tư vấn kĩ càng cho bạn.

3. Nếu như sang tên nhà cho vợ hay cho chồng, hay bố mẹ sang tên cho con cái, anh chị em sang tên cho nhau, cho dù không phải là bán, nói nôm na là tặng, thì có được miễn CGT không?

Câu trả lời là việc chuyển đổi chủ sở hữu (transfer of ownership) đã đủ để trigger CGT rồi, không nhất thiết phải là bán thì mới bị dính CGT, và chúng ta áp dụng luật y chang như là khi chúng ta bán thôi.

- Nếu là sang tên nhà ở PPOR thì dĩ nhiên là miễn CGT, nhưng nếu sang tên nhà đầu tư thì cũng không khác gì bán đâu các bạn. Khác nhau ở chỗ giá bán (Selling Price) thì chính là giá trị thị trường (Market Value) tại thời điểm chuyển đổi sở hữu các bạn.

- Khi sang tên BĐS cho người thân trong gia đình, còn một loại thuế khác các bạn cần phải hết sức chú ý là thuế trước bạ (Stamp Duty) nữa, sẽ được đề cập chi tiết ở phần sau. Nếu ở VIC, sang tên BĐS vợ chồng cho nhau thì chỉ được miễn Stamp Duty nếu như đó là nhà PPOR thôi.

- Khi người thân tặng quà cáp bình thường cho nhau thì OK mà tặng một món quà lớn như BĐS thì phải tìm gặp luật sư và tax agent để hiểu rõ hệ quả về thuế (tax consequences) nha mọi người.

* Thêm một chia sẻ theo kinh nghiệm nghề nghiệp nữa là, một khi nghe nói đến phải trả CGT là nhiều người rất e ngại, tất nhiên tùy vào trường hợp của mỗi người, nhưng các bạn đừng đánh giá thấp (under-estimate) giá trị của partial exemption nhé. Có thể bạn ko claim được full exemption, nhưng nếu bạn claim được partial exemption thì đôi khi có kết quả không đến nỗi nào đâu.

* Và cũng trên phương diện của người Kế Toán viên, (nhà cửa thì mình có thể bừa bộn nhưng riêng giấy tờ thì mình rất organised), mình khuyên các bạn mua nhà cho dù để ở hay để đầu tư, nên chú ý giữ lại giấy tờ quan trọng như sau:

- Hợp đồng mua bán bao gồm Settlement Statement từ phía Luật Sư hay Conveyancer

- Tất cả các chi phí mua ban đầu (như Stamp Duty, Legal Fees, Mortgage Insurance nếu có)

- Tất cả các chi phí trong thời gian sở hữu (Council Rates, Insurance, Interest on Loan)

(những chi phí này thì chắc chắn là phải cần để khai thuế hàng năm nếu như là nhà đầu tư rồi), tuy nhiên kể cả là nhà bạn ở đi nữa, cũng nên lưu lại vì biết đâu sau này khi bạn có điều kiện mua căn thứ hai, căn thứ ba, rồi cho thuê căn đầu tiên, nó cũng sẽ trở thành investment property thì sao.

- Các chi phí sửa chữa hay renovation trong lúc sở hữu hay đương nhiên là chi phí bán nữa.

Mình không cố ý quảng cáo cho Microsoft, Google hay Dropbox nhưng mình thấy rất hữu dụng khi sử dụng One Drive, Google Drive hay Dropbox để lưu giữ giấy tờ ở dạng Soft Copies..

Lâu rồi đã trở thành thói quen, giấy tờ quan trọng mình đều scan, chụp ảnh và lưu giữ lại trong các Dropbox folder để tới lúc nào cần, mình kiếm một phút là ra ngay, không phải mò đi kiếm là mình vứt ở xó nào trong nhà, hay ngồi lục lọi trong email nữa. Nhất là những ai chuyển nhà, là hay dễ bị mất giấy tờ lắm. Hoặc là khi re-finance chuyển từ ngân hàng này qua ngân hàng khác, các bạn mà quên không lưu lại home loan statements, tới lúc cần, phải tìm về ngân hàng cũ, không phải là không được nhưng mất thời gian và phiền hà lắm.

Tất nhiên các bạn phải chú ý phần bảo mật thông tin và cyber security để không bị mất giấy tờ quan trọng vào tay người xấu.

Nguồn: Trang Nguyễn - Linkedin