Thuế đất - Land Tax.

Cũng giống như thuế trước bạ, Thuế Đất cũng là loại thuế được thu và quản lý ở cấp tiểu bang.

Bài viết hôm nay cũng chỉ chia sẻ kiến thức liên quan đến Bất Động Sản (BĐS) thuộc tiểu bang Victoria. Các bạn sống ở tiểu bang khác nếu muốn tìm hiểu xem ở nơi các bạn sinh sống có các loại thuế tương tự hay không thì nhớ truy cập vào trang website của State Revenue Office tại tiểu bang của các bạn.

1. Thuế Đất là gì?

-

Khi chúng ta sở hữu BĐS, hàng năm chúng ta phải đóng thuế đất. Các loại BĐS bị đánh thuế đất thông thường gồm có:

+ Investment residential property (BĐS dân cư vào mục đích đầu tư)

+ Commercial property (BĐS thương mại)

+ Holiday houses

+ Vacant land (đất trống) -

Thuế đất thông thường được miễn (exemptions) cho các loại BĐS sau:

+ Principal Place of Residence (PPOR) – nhà để ở

+ Primary Production Land (đất sử dụng trong nông nghiệp)

+ Charities (đất sử dụng mục đích từ thiện)

+ Còn nhiều trường hợp khác nữa nhưng không phổ biến với chúng ta lắm nên không nhắc tới. Bạn nào muốn tìm hiểu thêm có thể tham khảo trên website của SRO.2. Thuế đất được tính như thế nào?

-

Thuế đất được tính trên giá trị đất (taxable value) (hay còn gọi là land value or site value) chứ không tính trên toàn bộ giá trị của cả căn nhà lẫn miếng đất (hay còn gọi là capital improved value).

-

Ở Victoria, SRO sử dụng Site Value (valued by your Council) làm Taxable Value của đất để đánh thuế đất.

-

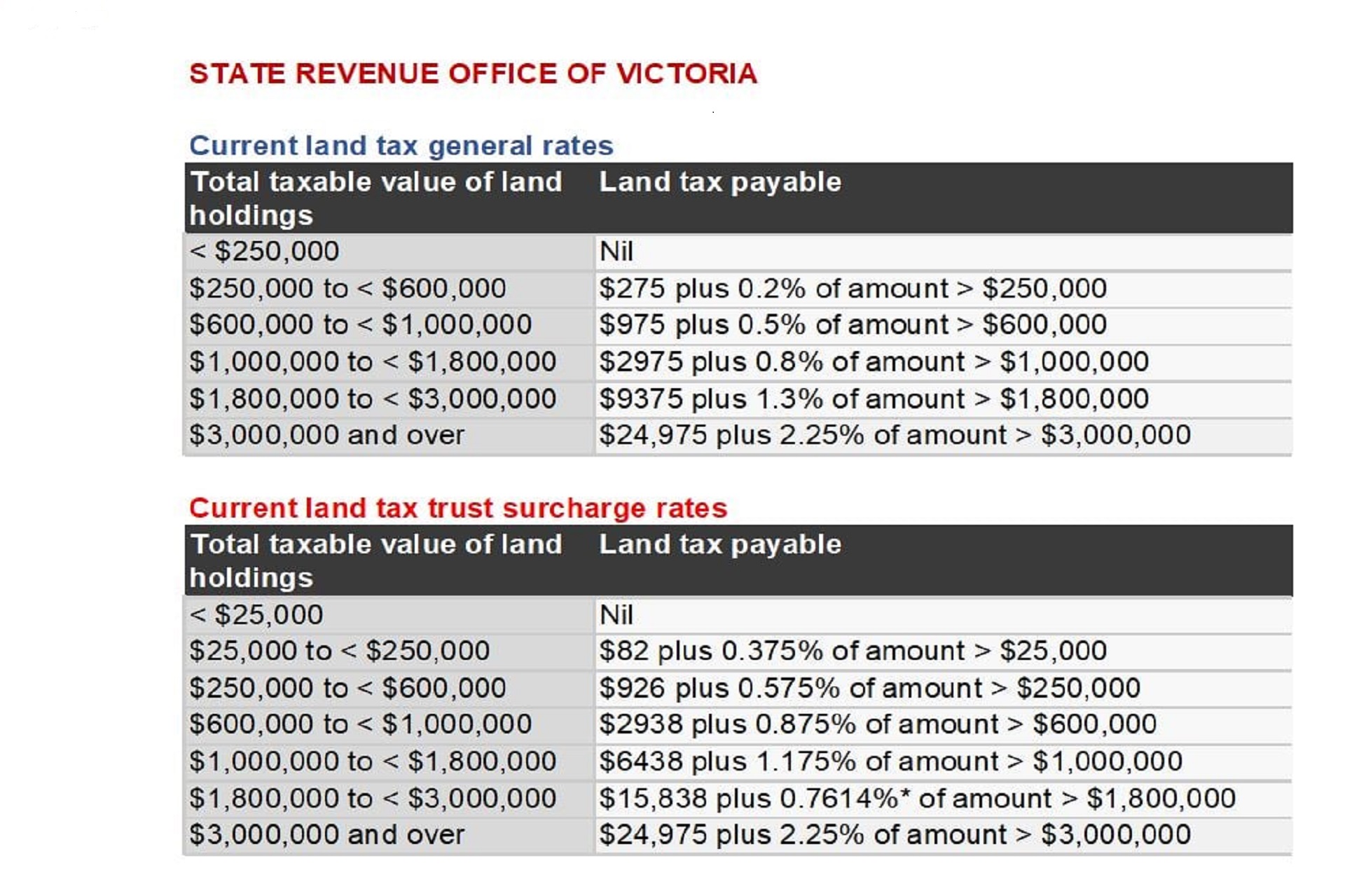

Ở Victoria, tùy thuộc vào chủ sở hữu là ai, Land Tax Free Threshold và Land Tax Rates khác nhau đó các bạn:

+ Nếu chủ sở hữu là cá nhân thì nếu như tổng số đất có giá trị dưới $250,000 thì không phải đóng thuế đất.

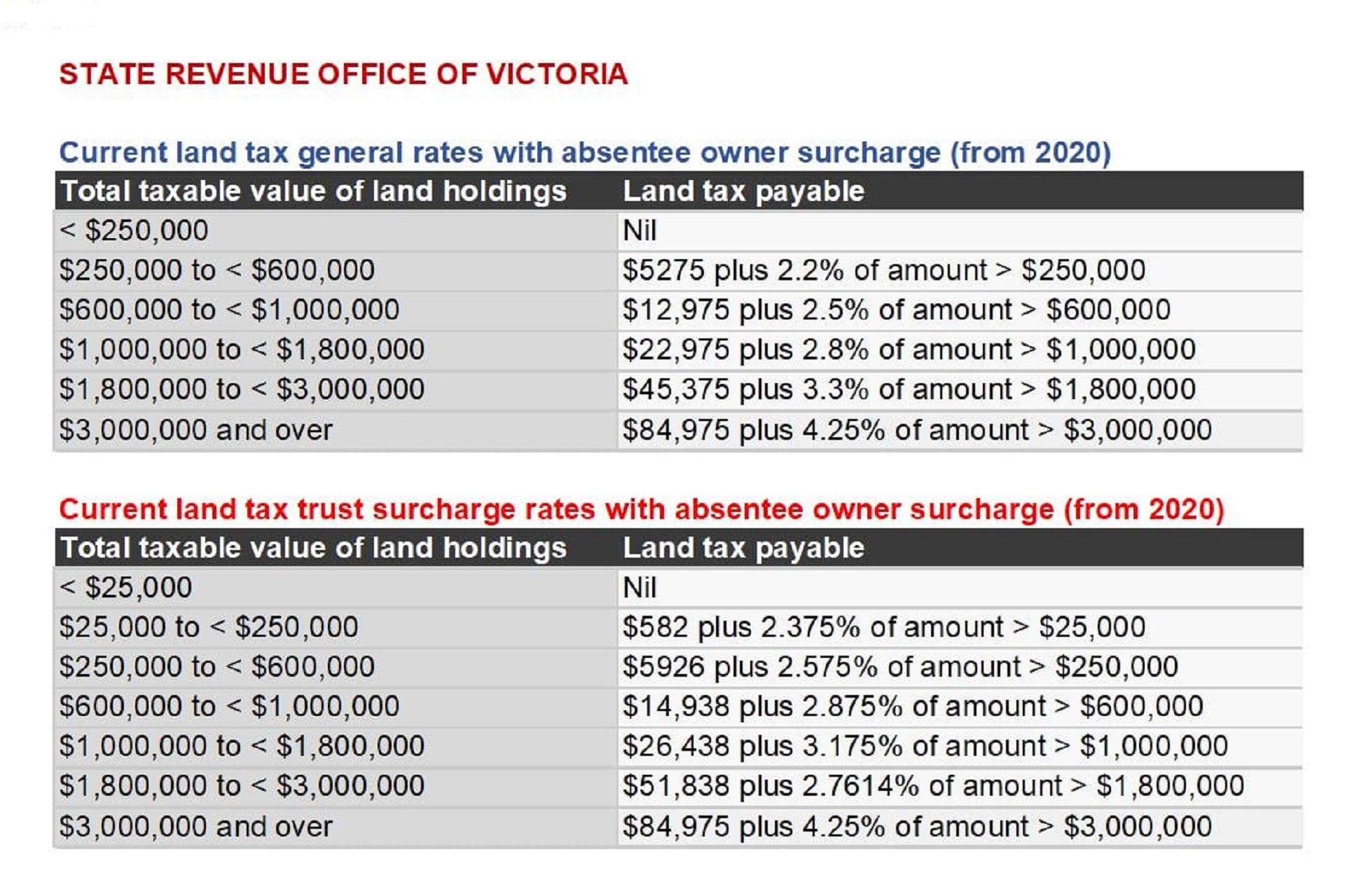

+ Nếu chủ sở hữu là quỹ gia đình (family trust) hay các loại quỹ khác (như unit trust, fixed trust..) thì nếu như tổng số đất có giá trị $25,000 trở lên, đã bị đánh thuế đất rồi.Xin mời các bạn xem hình dưới đây để biết rates của thuế đất :

Vậy lấy một ví dụ nhỏ, nếu như đất có giá trị $350,000 :

+ Nếu chủ đầu tư là cá nhân thì chỉ phải đóng thuế đất là $475

Being $275 + ($350,000 - $250,000) x 0.2%

+ Nếu chủ đầu tư là quỹ gia đình thì phải đóng thuế đất là $1,501

Being $926 + ($350,000 - $250,000) x 0.575%

Như vậy có thể thấy là sở hữu BĐS dưới dạng các quỹ bị đánh thuế đất cao hơn rất nhiều so với sở hữu là cá nhân đúng không các bạn?Tuy nhiên trên thực tế có rất nhiều lí do để land owners chọn sở hữu dưới dạng quỹ. Các lí do thông dụng như sau:

+ Gia đình bảo vệ tài sản (Asset Protection)

+ Nhà kinh doanh và phát triển bất động sản với quy mô lớn (hầu như không ai kinh doanh BĐS với quy mô lớn mà đứng tên cá nhân cả).3. Land Tax Assessment Notice – Giấy báo đóng tiền thuế đất

-

Nhìn chung khi các bạn đăng kí sở hữu BĐS (lúc mua hay lúc sang tên) thì State Revenue Office (SRO) đã biết được đó là BĐS đầu tư hay là BĐS được sử dụng làm nhà ở PPOR của các bạn rồi.

-

Nếu như các bạn chỉ sở hữu duy nhất 1 căn nhà là PPOR thì bạn được hoàn toàn miễn thuế đất như nói bên trên, và sẽ không nhận được giấy báo đóng thuế đất gì hết.

-

Trong trường hợp ngay từ khi BĐS mua hay sang tên đã đăng ký là BĐS đầu tư thì State Revenue Office sẽ tính toán thuế đất dựa trên site value by council nêu trên, và họ sẽ gửi cho bạn “Land Tax Assessment Notice” vào khoảng tháng 1 đến tháng 5 hàng năm.

-

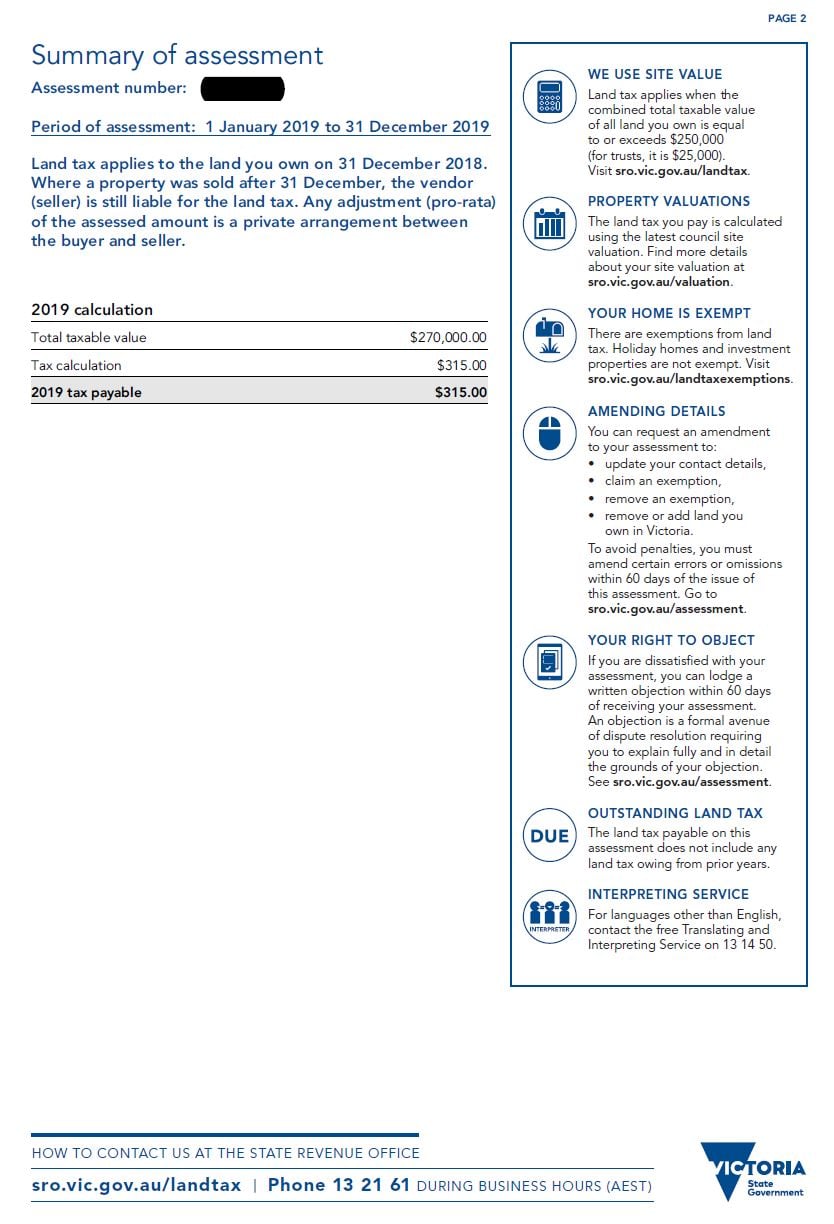

Khác với thuế thu nhập, hay council rates được tính theo financial year từ 1 tháng 7 đến 30 tháng 6, thuế đất được tính theo calendar year từ 1 tháng 1 đến 31 tháng 12.

-

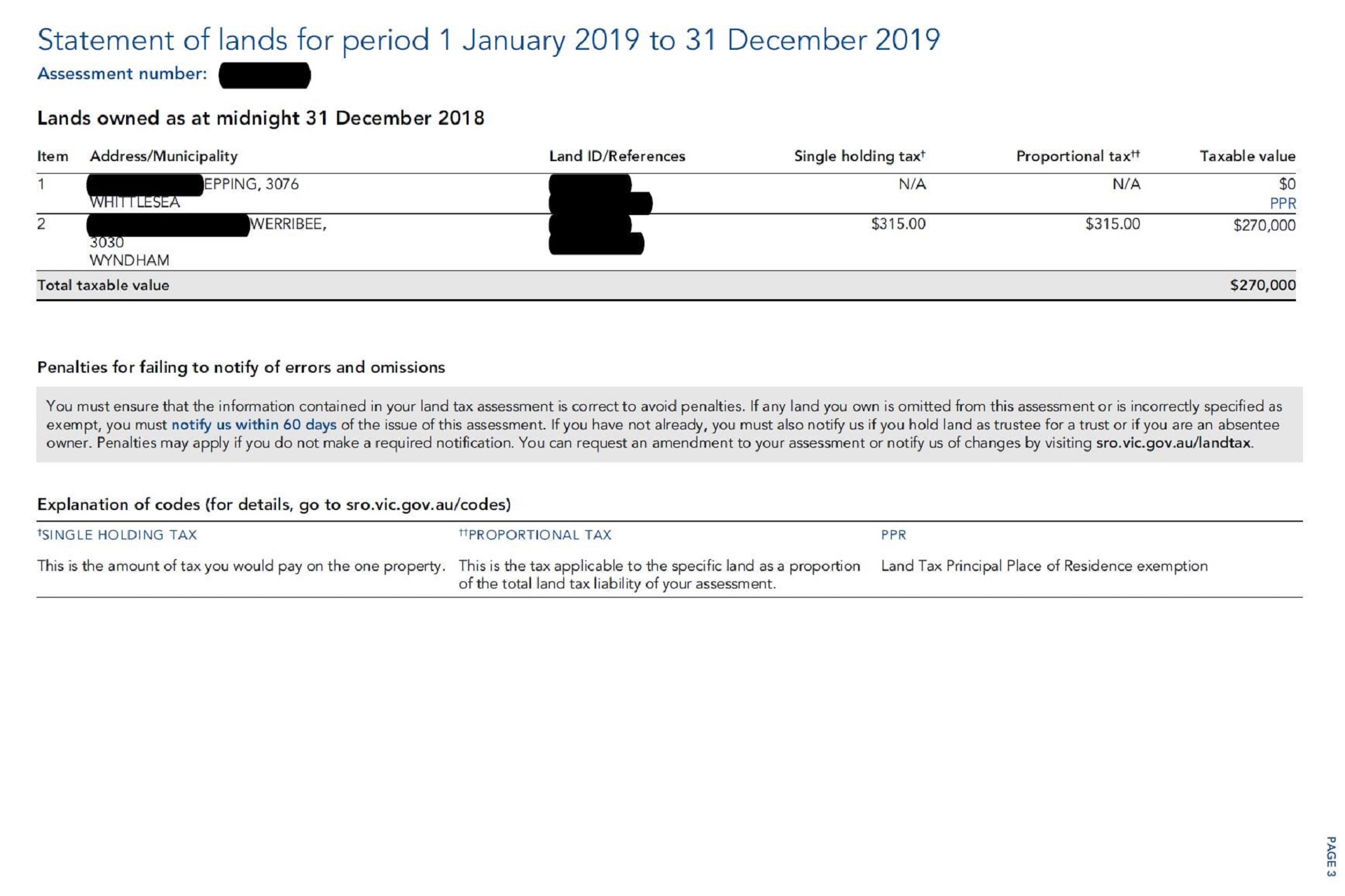

Land Tax Assessment Notice sẽ liệt kê tất cả các địa chỉ đất mà bạn sở hữu, và sẽ state rõ ràng địa chỉ nào là PPOR.

Ví dụ:

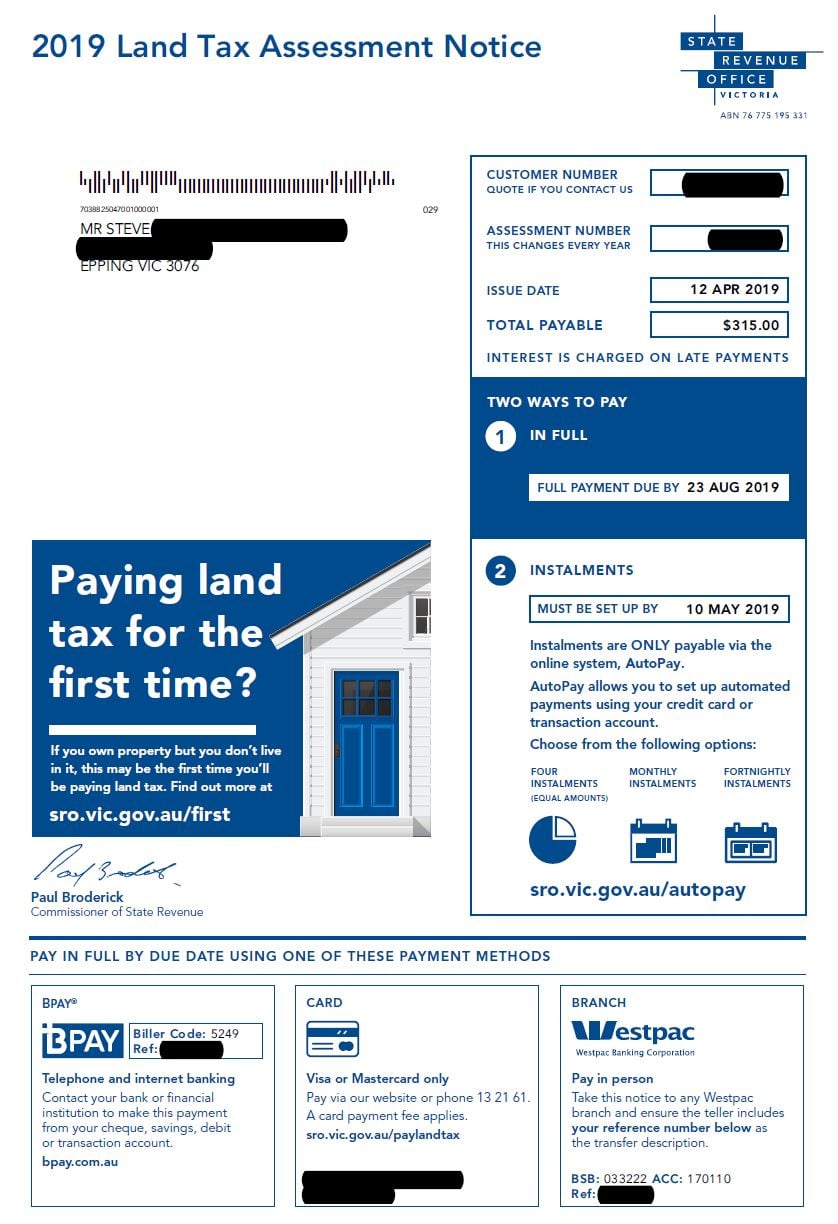

Anh Steve đã sở hữu một căn nhà PPOR ở Epping từ tháng 8 năm 2011. Tháng 7 năm 2018, anh mua căn nhà đầu tư ở Werribee.

Ngày 12 tháng 4 năm 2019, anh Steve nhận được 2019 Land Tax Assessment Notice (FOR THE FIRST TIME).Trong Notice có nói rõ Period of Assessment (Assessment Year): từ ngày 01/01/2019 đến 31/12/2019 và liệt kê rõ ràng vào ngày 31/12/2018:

+ Anh Steve sở hữu căn nhà ở Epping là PPR nên được miễn thuế đất

+ Anh Steve sở hữu căn nhà ở Werribee có đất trị giá $270,000, và anh Steve phải đóng thuế đất là $315. Being $275 + ($270,000 - $250,000) x 0.2% -

Mời các bạn xem ảnh bên dưới để có thể hình dung được Land Tax Assessment Notice trông như thế nào :

-

Mình có include cả ảnh của Council Rates để cho các bạn thấy được là Taxable Value trong Land Tax Assessment Notice chính là Site Value trong Council Rates :

4. Joint owners – Bất động sản đứng tên chung giữa hai chủ sở hữu trở lên.

Khi BĐS đầu tư đứng tên chung giữa hai chủ sở hữu (joint owners) trở lên thì SRO sẽ tính thuế đất theo 2 bước như sau :

Bước 1 – Joint ownership assessment

SRO sẽ tính thuế đất trên bất động sản đứng tên chung và gửi giấy đóng tiền thuế đất chung cho 1 trong những chủ sở hữu đó. Tất cả các chủ sở hữu đều phải chung nhau đóng tiền.

SRO assesses the joint owners together and issue one of the owners a joint ownership assessment on behalf of all the joint owners. All the joint owners are liable for the land tax together.

Bước 2 - Individual assessment

SRO sẽ tính thuế đất tùy vào các bất động sản khác dưới tên riêng của chủ sở hữu nếu có.

_SRO assesses each joint owner individually on all the taxable lands they own in any capacity.

Depending on how the jointly owned lands are owned and used, you may receive a deduction in your individual assessment._

Trong trường hợp bạn vừa sở hữu BĐS đầu tư dưới tên riêng, vừa sở hữu BĐS chung với người khác, thì bạn có thể sẽ nhận được hai hoặc nhiều hơn giấy báo đóng tiền thuế đất.

As a joint and individual owner of land, you may receive more than one assessment.

5. Trong trường hợp bán hay sang tên BĐS thì thuế đất được phân chia như thế nào?

Các bạn hãy hết sức lưu ý mục này :

-

Theo SRO thì khi BĐS bán đi, sự phân chia Adjustment (pro-rata) của thuế đất là private arrangement (sự thỏa thuận) giữa người mua và người bán.

-

Không giống như Council Rates hay Water Rates, khi đi mua nhà các bạn thấy Luật Sư hay Conveyancer tính pro-rata giữa người mua và người bán chính xác hai khoản phí này dựa vào ngày settlement.

Tuy nhiên điều này không đúng với thuế đất đâu các bạn.

Ví dụ, trong trường hợp các bạn mua nhà House and Land package hay Turnkey Home, người bán nhà cho bạn có thể là các công ty phát triển bất động sản lớn (chắc chắn họ phải trả Land Tax rồi), khi bạn mua nhà từ các công ty này nếu không để ý, và đọc kỹ hợp đồng thì vào ngày settlement, bạn là người mua sẽ phải trả “Outstanding Land Tax” mà đáng ra chủ sở hữu cũ phải trả, số tiền này có thể khá nhiều nếu như chủ sở hữu cũ là quỹ như đã nói bên trên.

Thật là bất công nếu bạn mua BĐS mà vào ngày settlement lại phải hứng Land Tax của người chủ sở hữu cũ phải không? Tuy nhiên SRO sẽ không can thiệp đâu.

Hay không nhất thiết là bạn mua nhà từ các công ty phát triển bất động sản lớn, kể cả là mua từ các chủ nhà tư nhân, các bạn cũng nên hết sức lưu ý điều này, vì biết đâu, đó cũng là nhà đầu tư của chủ nhà cũ, họ quên không đóng thuế đất phần của họ mà bạn phải gánh thì thiệt thòi lắm.

-

Tips của mình là đọc kỹ hợp đồng và nếu không thấy nói rõ ràng gì thì nên ra điều kiện trong hợp đồng là người bán phải thanh toán với SRO tất cả land tax còn nợ của năm đó trước ngày settlement.

6. Absentee owner surcharge – Phụ phí thuế đất dành cho chủ sở hữu vắng mặt

-

Ngoài thuế đất nêu bên trên, nếu như chủ sở hữu vắng mặt (gọi là absentee owner) thì SRO còn đánh thêm phụ phí nữa các bạn.

-

Vậy như thế nào được gọi là Absentee Owner?

Absentee Owner không chỉ ám chỉ cho chủ sở hữu là cá nhân (Absentee individual), mà còn là cho công ty (Absentee corporation) hay cho quỹ (Absentee trust) nữa.Tuy nhiên bài viết hôm nay chỉ nói đến Absentee Individual, vì nó phổ biến đối với chúng ta hơn.

-

Absentee Individual là những người như sau:

1. Không phải mang quốc tịch Úc hay thường trú nhân của Úc VÀ

2. Không sinh sống tại Úc VÀ

3. Đã vắng mặt trên nước Úc:

+ Vào ngày 31 tháng 12 của năm trước năm thuế (Assessment Year) HOẶC

+ Vắng mặt trên 6 tháng trong một năm Calendar Year trước năm thuế (Assessment Year)Như vậy chúng ta có thể thấy là những nhà đầu tư BĐS Úc là người nước ngoài, không sinh sống tại Úc thì sẽ bị đánh phụ phí này.

Mời các bạn xem hình dưới đây để biết chi tiết rates của thuế đất bao gồm phụ phí absentee owner surcharge :

*** Thuế đất mà bao gồm phụ phí **absentee owner surcharge** này nhìn chung là cực kì đắt đỏ.

Quay trở lại ví dụ đất trị giá $350,000 như ở mục 2.

+ Nếu chủ sở hữu là absentee individual thì thuế đất sẽ phải đóng là $7,475

Being $5,275 + ($350,000 - $250,000) x 2.2%

+ Nếu chủ sở hữu là absentee trust thì thuế đất sẽ phải đóng là $8,501

Being $5,926 + ($350,000 - $250,000) x 2.575%Một số tiền rất lớn đúng không các bạn?

Vậy các bạn nào sinh sống tại Việt Nam, chưa có thường trú nhân mà muốn mua BĐS đầu tư ở Úc thì thật sự lưu ý loại phụ phí này.

7. Các lỗi thông dụng của chủ sở hữu khi deal với thuế đất

Như các bạn đã thấy, vì nếu là nhà ở của mình PPOR, thì chúng ta không phải đóng thuế đất đúng không nào? Chính vì thế các lỗi thông dụng mình đề cập ở đây sẽ xoay quanh đến PPOR như sau:

- Chủ sở hữu có nhà PPOR ở tiểu bang khác nhưng vẫn claim PPOR cho căn nhà khác ở Victoria.

- Khi nhà PPOR trở thành nhà đầu tư, chủ sở hữu không báo cho SRO

- Khi nhà PPOR được sử dụng vào mục đích kinh doanh, chủ sở hữu không báo cho SRO.Xin được nói thêm là SRO và ATO có link với nhau và họ có matching system để có thể phát hiện các lỗi cơ bản nêu trên. Nếu như chúng ta cố tình phạm lỗi thì sẽ bị phạt nặng. Thế cho nên tốt nhất, nếu rơi vào trong các hoàn cảnh trên, bao gồm thay đổi địa chỉ, trong tiểu bang, ngoài tiểu bang hay ra nước ngoài, chúng ta đều phải báo cho SRO sớm nhất có thể, vừa để tránh bị phạt, mà vừa tránh một cái bill lớn rơi vào đầu.

*** Mối quan hệ giữa Thuế Đất và Thuế Thu Nhập***:

Như các bạn thấy thuế đất là thuế chúng ta đóng mỗi năm cho bất động sản đầu tư, chính vì vậy chúng ta được quyền claim Land Tax là Rental Deductions (chi phí trừ vào thu nhập cho thuê của BĐS)

Trong trường hợp Holiday House không cho thuê,

nếu có phải trả Land Tax thì Land Tax này được capitalised as cost base của căn nhà.Nguồn : Trang Nguyễn - Linkedin.

-

-

-