Goods and Services Tax (GST) – Thuế giá trị gia tăng

A. GST Introduction and Investment Properties

1. Brief Introduction

-

GST ra đời và có hiệu lực tại nước Úc từ ngày 01/07/2000, đã hơn 20 năm rồi.

-

Thuế GST ở Úc là 10% trên giá trị hàng hóa hay dịch vụ, và đây là thuế ở cấp Liên Bang (Federal), áp dụng cho toàn bộ nước Úc, được thu và quản lý bởi sở thuế quốc gia của Úc, Australian Taxation Office (ATO)

-

Các thuật ngữ thường gặp khi deal với GST như sau:

- Taxable Supply

- GST-Free Supply

- Input Taxed Supply

- Out of Scope Supply

- GST Turnover Threshold & GST Registration

- BAS (Business Activity Statement)

- GST Paid

- GST Collected (GST Credit)

- Tax Invoice (Hóa đơn thuế) -

Ở Úc, không phải hàng hóa hay dịch vụ nào cũng subject to GST:

- Những hàng hóa hay dịch vụ cung cấp subject to GST được gọi là Taxable Supply

Người cung cấp hàng hóa và dịch vụ phải thu GST từ người mua và trả lại GST cho ATO.- Hàng hóa hay dịch vụ cung cấp NOT subject to GST, được chia làm ba loại :

+ GST-Free Supply - Người cung cấp hàng hoá và dịch vụ không phải thu GST từ người mua, tuy nhiên được claim GST từ những chi phí liên quan trực tiếp đến hàng hoá và dịch vụ cung cấp đó.

(VD: Thực phẩm, Y tế, Giáo dục, Chăm sóc trẻ, Xuất khẩu v.v…)

+ Input Taxed Supply - Người cung cấp hàng hoá và dịch vụ không phải thu GST từ người mua và cũng không được claim GST từ những chi phí liên quan trực tiếp đến hàng hoá và dịch vụ cung cấp đó.

(VD: Financial supplies như lãi suất, dividend v.v…)

+ Out of Scope Supply - Hàng hoá và dịch vụ được cung cấp bên ngoài nước Úc.

-

GST Turnover Threshold & GST Registration

Khi người cung cấp hàng hóa hay dịch vụ có doanh thu từ $75,000 (không bao gồm GST) mỗi năm trở lên thì họ bắt buộc phải đăng ký GST với ATO (GST registered)

Doanh thu trên bao gồm Taxable Supply và GST-Free Supply tuy nhiên không bao gồm Input Taxed Supply và Out of Scope Supply

Còn nếu doanh thu dưới $75,000 thì có hai lựa chọn, đăng ký hay không đăng ký đều được cả.

-

BAS – Business Activity Statement (Dành cho các doanh nghiệp đăng ký GST)

Thông thường mỗi tháng, quý hoặc năm (frequency phụ thuộc vào doanh thu là bao nhiêu), người cung cấp hàng hóa hay dịch vụ phải logde BAS (Business Activity Statement) với ATO.

Trong BAS, liên quan đến GST, họ cần khai báo với ATO 3 thông tin chủ yếu sau:

1. Tổng doanh thu

2. Tổng GST trên doanh thu (gọi là GST Collected)

3. Tổng GST trên chi phí kinh doanh (gọi là GST Paid)Nếu như GST Collected > lớn hơn GST Paid, thì họ phải trả số GST chênh lệch đó cho ATO.

Nếu như GST Collected < nhỏ hơn GST Paid, thì họ được ATO hoàn lại số GST chênh lệch đó.

( Bên lề: Ngoài báo cáo GST trong BAS ra, chủ doanh nghiệp còn phải khai báo thông tin về Payroll, PAYG Tax Withholding, hay PAYG Payable… if applicable, nhưng không liên quan đến GST).

-

Tax Invoice (Hóa đơn thuế)

Khi cung cấp sản phẩm hay dịch vụ thì chủ doanh nghiệp cần phải cung cấp Hóa Đơn Thuế (Tax Invoice) cho khách hàng.Ngược lại để chủ doanh nghiệp có thể claim được GST credit của các chi phí kinh doanh lại từ ATO thì họ phải có bằng chứng là các hóa đơn thuế có giá trị (Valid Tax Invoice) cho từng chi phí.

(các trường hợp trả chi phí bằng tiền mặt, người cung cấp hàng hóa và dịch vụ không cung cấp hóa đơn thuế có hiệu lực thì không được claim GST)Mối quan hệ giữa GST và Income Tax:

- Cái này khá quan trọng nha các bạn. Theo kinh nghiệm của mình, rất nhiều người hay nhầm lẫn hai khái niệm này lắm.

- Lí do chủ yếu đã chia sẻ bên lề bên trên, trong mỗi một BAS chủ doanh nghiệp báo cáo cho ATO, còn bao gồm cả thuế PAYG Withholding (thuế trên lương nhân viên) và thuế PAYG Payable (thuế thu nhập trả trước) nữa, rồi cuối cùng gộp lại một con số tổng cộng để trả cho ATO. -

Ngoài ra, các bạn làm quen với khái niệm Gross và Net of GST :

+ Gross of GST nghĩa là bao gồm GST

+ Net of GST nghĩa là không bao gồm GST.- Khi khai thuế thu nhập (Income Tax), tax payer (registered for GST) phải khai thu nhập và chi phí Net

- Còn nếu tax payer (not registered for GST) thì thu nhập đương nhiên là không có GST, và khai các chi phí Gross.Tất cả những chia sẻ ở mục 1. nói trên là những kiến thức chung nhất về thuế giá trị gia tăng mà không nhất thiết liên quan đến BĐS. Nhưng thật sự cần thiết để các bạn hiểu những cái căn bản đó trước rồi mới đề cập tiếp đến BĐS ở các mục sau.

2. GST và một số Supply thông dụng liên quan đến BĐS.

Trong BĐS, xin lấy một số ví dụ thông dụng sau đây để các bạn hình dung rõ Supply nào attract GST hay không?

a. GST – Taxable Supply

• Bán BĐS thương mại (Sale of Commercial Property)

• Thu nhập cho thuê (Rental Income) từ BĐS thương mại (Commercial Property)

• Bán BĐS dân cư mới tinh (Sale of Brand New Residential Property)

• Các chi phí như sau:- Phí agent quản lý BĐS cho thuê (Agent Property Management & Leasing Fee)

- Phí agent bán BĐS (Agent Sales Commission)

- Các loại bảo hiểm BĐS (Building Insurance, Landlord Insurance vv)

- Phí sửa chữa và bảo dưỡng BĐS (Property repairs and maintenance costs)

- Phí thay mới các trang thiết bị trong nhà ( Ví dụ Kitchen Appliances, Blinds and Curtains, Bathroom Supplies)

- Phí thiết kế, xin giấy phép xây BĐS (Architecture, Draftsman, Engineering, Town Planner, vv)

- Phí xây BĐS (Building Cost)

- Phí luật sư, kế toán hay các loại tư vấn khác (Professional Fees like Legal, Solicitors, Accountant or other Consultants).

b. GST Free Supply

• Council Rates, Water Rates

• Bán BĐS thương mại ở dạng GST FREE – Selling a Going Concern (sẽ nói rõ ở mục 3. dưới đây).c. Input Taxed Supply

• Các loại Chi phí cho ngân hàng trong việc vay tiền như Bank Fees, Lãi Suất (Interest),

• Bán BĐS dân cư cũ (Sale of Established Residential Property)

• Thu nhập cho thuê (Rental Income) từ BĐS dân cư (Residential Property)Các bạn lưu ý, tất cả các loại thuế mà đã giới thiệu từ đầu series chia sẻ như Stamp Duty, Land Tax, Vacant Residential Land Tax thì không liên quan gì đến GST cả.

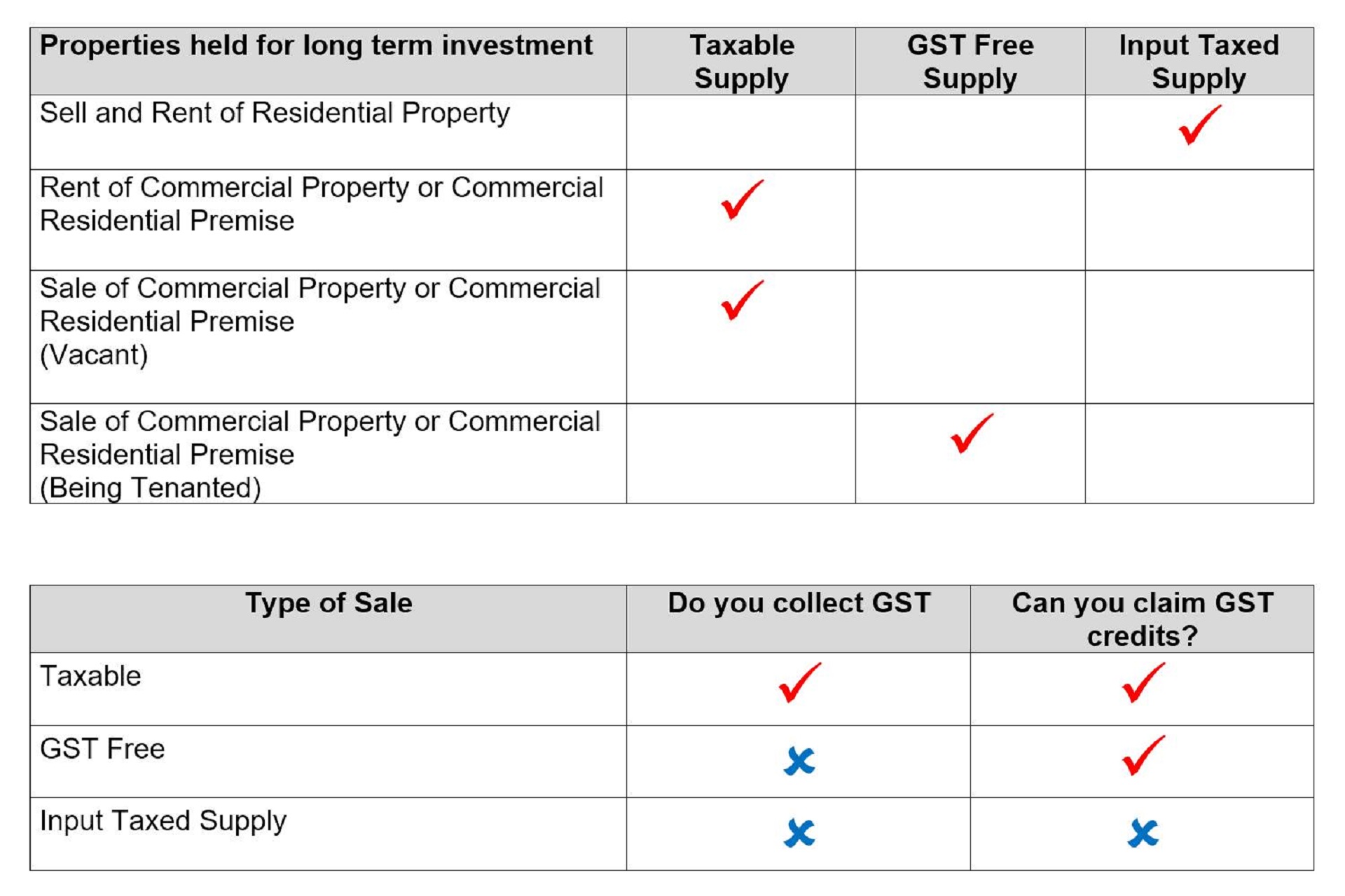

3. GST và các chủ sở hữu BĐS đầu tư lâu dài (Long term Investment Properties Owner)

Luật GST được áp dụng khác nhau tùy thuộc vào chủ sở hữu BĐS là nhà ở (residential property) hay BĐS thương mại (commercial property) & BĐS nhà ở với mục đích thương mại (commercial residential premise)

a. Residential Property for long term investment (BĐS nhà ở với mục đích đầu tư lâu dài)

Thu nhập từ việc cho thuê hay bán BĐS nhà ở được liệt vào loại Input Taxed Supply, chính vì vậy mà chủ đầu tư không thu GST từ người cho thuê hay người bán, và cũng không được claim GST credit trên các chi phí trong quá trình sở hữu hay chi phí bán (Agent Property Management Fees, Repairs, Agent Commisions, Marketing, Legal v.v…)

Ví dụ:

Gia đình ông bà Jones có set up một quỹ gia đình và sở hữu tổng cộng 5 BĐS nhà ở tại 5 ngoại ô khác nhau ở tiểu bang NSW. Tất cả các BĐS này đều được mua với mục đích đầu tư lâu dài.Tổng thu nhập từ việc cho thuê 5 căn nhà này là $3,500 một tuần tương đương với $182,000 một năm.

Rõ ràng các bạn thấy tổng thu nhập này cao hơn mức $75,000 (GST Turnover) như đã nói bên trên không ạ?

Tuy nhiên luật GST không áp dụng, bởi vì tất cả các căn nhà họ sở hữu đều là BĐS dân cư lâu dài, thu nhập từ việc cho thuê hay bán các BĐS này là Input Taxed Supply.

b. Commercial Property for long term investment (BĐS thương mại với mục đích đầu tư lâu dài)

BĐS thương mại thông thường gồm có:

- Cửa tiệm (shop) hay nhà hàng (restaurant)

- Trung tâm thương mại (shopping centre) hay Rạp chiếu phim (cinema)

- Văn phòng (office and office building)

- Hãng xưởng (factory)

…Thu nhập từ việc cho thuê các BĐS thương mại được liệt vào loại Taxable Supply. Chính vì thế, chủ đầu tư phải thu GST từ người cho thuê và được quyền claim GST credit từ các chi phí sở hữu (ví dụ Agent Property Management Fees, Repairs ..)

Tuy nhiên khi bán BĐS thương mại, luật GST có phần khác biệt như sau:

+ Nếu chủ sở hữu bán BĐS thương mại khi không có người thuê (vacant), thì được liệt là Taxable Supply tức là họ phải thu GST từ người mua.

+ Nếu chủ sở hữu bán BĐS thương mại khi đang có người thuê (being Tenanted), thì được liệt là GST Free tức là họ không phải thu GST từ người mua.Cả hai trường hợp trên, chủ sở hữu đều có quyền claim GST credit từ các chi phí bán (Ví dụ Agent Commisions, Marketing, Legal..)

Các bạn sẽ thắc mắc tại sao khi bán BĐS thương mại khi đang có người thuê lại là GST Free phải không? Đó là vì luật GST cho phép nếu là “Selling a going concern” thì đó là GST Free Supply.

c. Vậy thế nào gọi là “Selling a going concern”?

Nói nôm na là khi chủ doanh nghiệp (sở hữu) bán cái gì “đang xảy ra” thì được miễn GST nhé các bạn.

Luật này không chỉ áp dụng cho BĐS thương mại đang có người thuê mà còn áp dụng trong trường hợp bán cơ sở kinh doanh khi còn đang hoạt động nữa.

Ví dụ:

Hai anh em Tom & Jerry làm chủ kinh doanh một nhà hàng tên là Golden Beach tại Gold Coast thuộc tiểu bang QLD. Chủ sở hữu của BĐS thương mại nơi Tom & Jerry kinh doanh là hai vợ chồng Popeye & Olive.Doanh thu của Tom & Jerry là $3,000,000 plus GST mỗi năm. Thu nhập từ kinh doanh nhà hàng được liệt vào là Taxable Supply.

Tom & Jerry ký hợp đồng thuê dài hạn 5 năm với Popeye & Olive với tiền thuê là $300,000 plus GST hàng năm (mỗi năm tăng 3% CPI)

Tom & Jerry phải đăng kí GST với ATO (vì doanh thu lớn hơn $75,000 một năm)

Popeye & Olive cũng phải đăng kí GST với ATO (vì là chủ BĐS thương mại, và cũng vì thu nhập thuê cũng lớn hơn $75,000 một năm)

Trường hợp 1: Sau 3 năm, Popeye & Olive quyết định bán BĐS thương mại này cho chủ sở hữu mới.

Khi Popeye & Olive bán, Tom & Jerry vẫn đang là người thuê, nên việc bán này được gọi là “Selling a going concern”, vì thế không phải thu GST từ người mua trên giá bán.Trường hợp 2: (tuy không liên quan đến BĐS nhưng chia sẻ ngoài lề luôn), sau 3 năm làm ăn phát đạt, Tom & Jerry quyết định sang lại nhà hàng Golden Beach cho chủ kinh doanh mới.

Khi Tom & Jerry bán, họ sang lại nhà hàng Golden Beach vẫn đang hoạt động, bao gồm tất cả đồ đạc, fitting & fixtures, kitchen appliances, hầu hết nhân viên hay đầu bếp đều được giữ lại làm việc cho chủ mới; nên việc bán này cũng được gọi là “Selling a going concern”, vì thế Tom và Jerry không phải thu GST trên giá sang lại nhà hàng cho người chủ kinh doanh mới.

**Các bạn lưu ý, trong trường hợp “Selling a going concern”, trong hợp đồng bán, bắt buộc luật sư phải include/ insert cụm từ này trong hợp đồng.

d. Commercial Residential Premises (BĐS dân cư với mục đích kinh doanh thương mại).

Như đã nói ở trên nếu là BĐS dân cư thì GST không áp dụng đúng không ạ?

Tuy nhiên có một số loại hình BĐS dân cư với mục đích kinh doanh thương mại như:

- Khách sạn, nhà nghỉ (hotel, motel, inn)

- Serviced apartments

- Caravan parks

- Hoặc các loại BĐS cung cấp dịch vụ tương tự như trênTheo luật GST, thì việc bán và cho thuê các loại BĐS dân cư với mục đích kinh doanh thương mại thì cũng là Taxable Supply. Chính vì vậy GST sẽ áp dụng tương tự như BĐS thương mại như đã nói bên trên.

B. GST & Property Developer

1. Giới thiệu chung

- Nhìn chung, ở Úc thì khái niệm phát triển BĐS rất là rộng, bao gồm các công trình từ BĐS nhà ở cho đến BĐS thương mại, quy mô lớn nhỏ đủ cả (một vài triệu $ đến vài trăm triệu S, hay thậm chí vài tỷ $ )

- Quy mô nhỏ nhất là các chủ gia đình/ cá nhân sở hữu nhà dân cư với miếng đất lớn, rồi chia đất, xây lên 2 – 3 căn units hay townhouses (thường là first time developer)

- Quy mô nhỏ vừa là những nhà phát triển BĐS đã có kinh nghiệm, hoặc builder, họ tìm kiếm những miếng đất, nhà trong khu dân cư tiềm năng, có diện tích đất lớn, xây lên nhiều căn units/ townhouses (số lượng giao động từ 4 đến 20 căn trên cùng một miếng đất)

- Quy mô trung bình – lớn là nhà những nhà phát triển BĐS thương mại (shops, shopping centre, hotels, office building) & BĐS dân cư (apartment building, luxury penthouses) hoặc là những tổ hợp cao cấp kết hợp cả BĐS thương mại lẫn BĐS dân cư v.v…

- Quy mô lớn hơn nữa là những nhà phát triển đất (Mua đất ruộng, xây đường xá, công viên, chia lô… )

- Quy mô trung bình đến lớn thông thường là các công ty, tập đoàn phát triển BĐS dày dạn kinh nghiệm và có nguồn vốn rất cao. Legal tax structure của từng công trình vô cùng phức tạp.

- Để cho đơn giản hóa, bài viết hôm nay chỉ đề cập tới những nhà BĐS với quy mô nhỏ. Đặc biệt dành cho những bạn đang có ý định subdivide nhà để xây và bán multi-units.

- Như ở Part A, nếu chủ sở hữu là người đầu tư BĐS lâu dài và bán nhà dân cư thì đó là Input Taxed GST, cho nên khi bán thì sẽ không phải thu GST từ người mua.

Tuy nhiên đối với phát triển BĐS thì ngược lại, nếu bạn xây dựng và bán BĐS dân cư mới tinh (brand new units, townhouses, apartments) như là một loại hình kinh doanh kiếm lời, thì đó được liệt vào là Taxable Supply, cho nên sẽ phải thu GST trên giá bán, và trả GST này cho sở thuế ATO.

Trong quá trình xây dựng, bạn hoàn toàn được claim GST trên các chi phí xây dựng. Theo kinh nghiệm, thông thường mỗi công trình subdivision nhỏ sẽ kéo dài 1-2 năm. Chính vì vậy trong những năm đầu, khi chưa generate sales, chủ sở hữu phải tốn kém rất nhiều chi phí xây dựng, do đó khi lodge BAS với ATO, chủ sở hữu được claim lại rất nhiều GST trên các chi phí này.

Các bạn lưu ý, khi doanh nghiệp lodge BAS mà kết quả là significant refund from ATO thì khả năng rất cao là ATO sẽ yêu cầu bạn phải cung cấp bằng chứng. Thông thường họ sẽ hỏi những giấy tờ như sau:

+ GST Summary Report (bản báo cáo thuế GST từ Accounting System, bộ phận kế toán)

+ Valid Tax Invoice (hóa đơn thuế) cho 6 giao dịch có GST lớn nhất.

+ Bank statement hay bằng chứng về sự thanh toán của các giao dịch trên.

+ Trị giá đầu tư công trình

+ Ước tính bao nhiêu lâu công trình sẽ hoàn tất.

Tới đây có bạn chắc chắn sẽ thắc mắc vậy trong trường hợp nào, mình có thể tránh được GST nhỉ?

Vậy xin nhắc lại để tránh được việc trả thuế GST cho việc bán các căn nhà dân cư mới tinh kiểu này thì chủ sở hữu phải chứng minh được là họ xây lên những căn nhà này với mục đích đầu tư lâu dài (ít nhất là 5 năm), chứ không phải xây xong là bán liền.

Và nếu như bạn xây nhà dân cư với mục đích đầu tư lâu dài, thì bạn cũng không được quyền claim GST từ các chi phí xây dựng nữa.

Nói ngắn gọn là nếu bán trong 5 năm thì, phải trả GST khi bán, và được claim GST khi xây.

Còn nếu bán trên 5 năm, thì không phải trả GST khi bán, tuy nhiên không được claim GST khi xây.

- Xin được nhấn mạnh đối với luật thuế GST hay thuế thu nhập của Úc, mục đích ban đầu (intention) của tax payer là vô cùng quan trọng. Luật được áp dụng ra sao tùy thuộc vào mục đích này. Trong quá trình sở hữu, chuyện thay đổi Intention cũng là chuyện bình thường, tuy nhiên khi mục đích thay đổi, thì luật áp dụng cũng follow theo. Và các bạn luôn luôn nhớ là mục đích ra sao thì phải được support bởi hành động thực tế (facts) sau đó. Đó là những yếu tố rất quan trọng để một người Tax Agent có thể áp dụng đúng luật cho bạn.

2. GST Withholding obligation – Trách nhiệm GST của cả người bán lẫn người mua BĐS.

- Như đã nói bên trên, chuyện nhà phát triển BĐS phải trả GST cho ATO khi bán là hiển nhiên rồi phải không?

- Tuy nhiên từ 01/07/2018, ATO đã áp dụng luật mới, buộc người mua phải (thay mặt người bán) trả GST trực tiếp cho ATO trên giá bán trước hoặc vào ngày Settlement (ngày giao dịch hoàn tất)

Nói cách khác, thay vì người mua trả Gross amount cho người bán thì chỉ trả Net amount cho người bán thôi, còn trị giá GST thì người mua trả trực tiếp cho ATO thay mặt cho người bán luôn

- Khi lodge BAS với ATO, người bán được claim lại phần GST mà người mua đã trả này làm credit (nên không lo là phải trả GST 2 lần cho sở thuế )

- Các loại BĐS được áp dụng cho khoản này bao gồm:

-

New residential premises (nhà dân cư mới tinh)

+ house and land

+ off-the-plan

+ display homes

+ new apartments

-

Potential residential land (đất dân cư đã được chia lô)

- property subdivision plan

- land that could be used to build new residential premises.

- Nếu là người bán, bạn phải có trách nhiệm thông báo qua written notification số tiền mà người mua phải trả GST cho ATO là bao nhiêu. (Số tiền này thông thường sẽ được chỉ rõ luôn trong hợp đồng bán)

If you are a seller, you must:

- notify the purchaser in writing (supplier notification)

- advise whether they need to pay a withholding amount – or not – from the contract price for the property

- state the withholding amount.

- Ngược lại nếu là người mua, nếu như nhận được written confirmation từ phía người bán thì bạn phải làm những bước như sau:

If you are a purchaser, and you have the withholding obligation, you must :

- ensure you have a written notification from the supplier stating if the sale is subject to GST

- lodge Form one: GST property settlement withholding notification

- lodge Form two: GST property settlement date confirmation

- pay the withheld amount to ATO (to the nearest dollar).

- Như vậy các bạn có thể thấy là cho dù là người mua hay người bán, thì rất quan trọng là chúng ta đều phải chú ý đến trách nhiệm GST này khi mua hay bán các loại BĐS nêu trên.

- GST rate là 10% (on Net amount) nên người mua sẽ trả 1/11 của Selling Price (giá bán) cho ATO.

- Tuy nhiên nếu hợp đồng bán có áp dụng GST margin scheme thì người mua sẽ trả 7% của Selling Price cho ATO.

3. Vậy GST Margin scheme là gì?

- Có thể đối với nhiều người, thuật ngữ này khá lạ lẫm, tuy nhiên trong lĩnh vực phát triển BĐS nhà dân cư thì nó khá là phổ biến.

Thông thường khi bán BĐS là taxable supply thì người bán phải trả GST cho ATO là 1/11 của selling price (tương tự như các loại hàng hóa khác).

- Tuy nhiên theo luật GST, có những trường hợp khi bán BĐS là taxable supply, người bán chỉ phải trả GST là 1/11 of the margin nghĩa là 1/11 của phần chênh lệch giữa giá bán và tổng chi phí khi mua. Các trường hợp này bao gồm:

-

Người bán mua BĐS trước ngày 01/07/2000 (ngày GST ra đời và có hiệu lực tại Úc)

-

Người bán mua BĐS sau ngày 01/07/2000 và 1 trong các yếu tố sau xảy ra:

+ the original seller of the property was not registered for GST

Người bán trước đó không đăng kí GST

_+ the property was purchased as an existing residential premise_BĐS được mua là nhà dân cư, nhưng không phải là nhà dân cư mới

_+ the original seller sold the property as a GST-free supply (for example, a going concern or farmland) and was eligible to use the margin scheme_Người bán trước đó bán BĐS này ở dạng GST free supply (ví dụ như đất nông nghiệp được bán khi đang còn hoạt động kinh doanh) và được quyền sử dụng margin

_+ the seller sold the property and applied the margin scheme at that time._Người bán trước đó đã sử dụng margin scheme khi bán.

- Khi tính GST on Margin, thì các chi phí sau không được tính kèm:

- costs for developing the property

- legal fees

- any options you purchased

- stamp duty

- any other related purchase expenses.

Ví dụ:

- Jack & Jill là chủ một doanh nghiệp chuyên phát triển BĐS dân cư. Họ chuyên kiếm mua các nhà cũ có đất rộng ở những khu tiềm năng, phá nhà cũ, xây nhiều nhà townhouses và bán liền những căn townhouses ngay sau khi xây.

- Jack & Jill tìm được một căn nhà cũ ở Ringwood, VIC, tuy nhiên căn nhà này có đất rộng 1000 mét vuông, nằm tại vị trí rất tiềm năng của khu này.

- Chủ sở hữu cũ của căn nhà này là cặp vợ chồng già Bob & Mary đã sống tại đây là PPOR nhiều năm. Họ không buôn bán hay kinh doanh gì trên căn nhà này.

- Jack & Jill thắng đấu giá và mua được căn nhà này với giá 1 triệu đô vào ngày 01/07/2017.

- Sau 1 năm xin giấy phép subdivide và 1 năm xây dựng, vào ngày 01/07/2019, Jack and Jill bán 4 căn townhouses với tổng giá bán là $3,500,000.

- Thông thường nếu như GST margin scheme không áp dụng, thì tổng GST Jack & Jill phải trả cho ATO là $3,500,000 x 1/11 = $318,181.82

- Tuy nhiên trong trường hợp này, GST margin scheme có áp dụng bởi vì :

- Jack & Jill mua căn nhà vào ngày 01/07/2017 (sau ngày 01/07/2000)

- Chỉ cần 1 trong 4 yếu tố nêu trên xảy ra, tuy nhiên trường hợp này cả yếu tố 1 & 2 đều xảy ra:

- Người chủ cũ là Bob và Mary không phải là chủ doanh nghiệp nên không đăng kí GST.

- Căn nhà mua từ Bob & Mary cũng không phải là nhà dân cư mới

- Tổng số GST Jack & Jill phải trả cho ATO khi áp dụng GST margin scheme là

($3,500,000 - $1,000,000) x 1/11 = $227,272.73

- Khi bán, Jack & Jill phải báo cho người mua là họ phải thay mặt mình trả GST là 7% của giá bán. Trong hợp đồng bán, phải nói rõ GST margin scheme apply.

- Như vậy người mua sẽ trả :

- Cho Jack & Jill tổng cộng là: $3,500,000 x 93% = $3,255,000.00

- Cho ATO tổng cộng là: $3,500,000 x 7% = $245,000.00

- Khi lodge BAS với ATO, Jack & Jill declares GST on Sales là $227,273

- Và vì người mua đã thay mặt Jack & Jill trả cho ATO $245,000, nên ATO sẽ hoàn trả lại cho Jack & Jill là $245,000 - $227,273 = $17,727

- Như vậy có thể thấy là nếu người bán hội đủ điều kiện để áp dụng GST Margin scheme thì họ tiết kiệm được khá nhiều tiền GST trả cho ATO đúng không các bạn?

- Như đã nói bên trên GST margin scheme khá phổ biến trong lĩnh vực BĐS, tuy nhiên không phải nhà phát triển BĐS nào cũng biết điều này và thậm chí là những Tax Agent nếu không chuyên về BĐS thì cũng chưa chắc 100% là rành về điều luật này.

- Các bạn nào có ý định subdive và xây multi-development thì nên chú ý.

Nguồn : Trang Nguyễn - Linkedin.