LMI (Lender Mortgage Insurance) là gì?

LMI là một loại bảo hiểm bạn cần phải chi trả, nếu bạn có số tiền đặt cọc ít hơn 20% giá trị bất động sản (BĐS) (trong trường hợp mua nhà mới), hoặc bạn cần vay hơn 80% giá trị BĐS. LMI được hiểu nôm na là bảo hiểm cho Lenders, trong trường hợp người mượn tiền không có khả năng trả nợ vay nữa.

Thông thường, hầu như các Lenders - tổ chức cho vay (Ví dụ: Ngân hàng) đòi hỏi người đi vay tiền phải có số tiền đặt cọc ít nhất là 20% giá trị căn nhà thì mới được xét cho vay. Nếu có ít hơn số đó, người mua nhà vẫn có thể tiến hành vay tiền và sở hữu được ngôi nhà mơ ước của họ mà không cần phải chờ đến khi có đủ tiền đặt cọc nếu họ chấp nhận trả LMI.

LMI cho phép lenders chuyển rủi ro phát sinh sang cho người bán bảo hiểm, và cho phép lenders cho vay với ít tiền đặt cọc hơn (tất nhiên số tiền bạn được mượn sẽ vẫn tùy thuộc vào khả năng của bạn – xem lại bài viết về cách tính toán khả năng vay).

MPI và LMI khác nhau thế nào?

Có nhiều người thường nhầm lẫn LMI và bảo hiểm khoản vay MPI (Mortgage Protection Insurance). MPI là loại bảo hiểm rủi ro cho khoản vay trong trường hợp người mượn tiền qua đời, bị bệnh, chấn thương hoặc mất việc. Nếu một trong những trường hợp đó xảy ra, công ty bảo hiểm sẽ giúp người vay trả tiền nợ cho ngân hàng trong một khoảng thời gian nhất định, tùy thuộc gói bảo hiểm người vay lựa chọn (Ví dụ: Trong 3 tháng sau khi người vay không còn khả năng trả nợ vay). Còn LMI lại là bảo hiểm cho người cho vay tiền (lenders), trong trường hợp lỗ khi thanh toán tài sản thế chấp nếu người mượn tiền không có khả năng trả nợ.

Ví dụ: Ông A muốn mua một căn nhà $500K, nhưng chỉ có trong tay $80K. Ông A quyết định vay ngân hàng $420K và trả LMI. Chỉ 6 tháng sau đó (giả sử ông A đã trả được $20K tiền nợ), ông A kinh doanh thất bại và không có khả năng chi trả tiếp, ngân hàng lấy lại căn nhà để bán nhưng giá nhà lúc đó xuống chỉ còn $350K. LMI sẽ thay ông A chi trả $50K còn lại cho ngân hàng.

(Ví dụ trên chỉ mang tính minh họa và đã đơn giản hóa so với thực tế)

Làm sao để tránh phải trả LMI?

LMI là loại phí trả 1 lần và có thể gộp chung vào khoản vay. Việc tính LMI sẽ tùy thuộc vào nhiều yếu tố trong đó có số tiền của bạn mượn – bạn càng mượn nhiều hơn 80% thì càng trả nhiều LMI. Vậy thì, người vay tiền mua nhà có thể tránh được việc phải trả LMI nếu không có đủ 20% tiền để đặt cọc hay không? Câu trả lời là có.

-

Một số ít ngân hàng có chương trình khuyến mãi cho phép người vay tiền không cần trả LMI dù họ có ít hơn 20%, nhưng nhiều hơn 15% giá trị BĐS sắp mua.

-

Dùng nhà đã trả nợ xong (hoặc có thặng dư - equity) để thế chấp: trong trường hợp này, bạn sẽ có 2 tài sản thế chấp là tài sản hiện có và nhà sắp mua (sắp refinance).

Ví dụ: Bạn đang có căn nhà trị giá $500K và không có nợ vay. Bạn muốn mua căn nhà mới trị giá $400K, nếu bạn dùng cả 2 ngôi nhà này để thế chấp cho khoản vay, tổng tài sản thế chấp sẽ là $900k và bạn có thể vay tối đa 80% của $900k tức là $720k mà không cần phải đóng LMI.

-

Tương tự trường hợp ở trên, nhưng bạn có thể dùng BĐS của người thân như cha mẹ để làm tài sản đảm bảo cho khoản vay của mình.

-

Một số ngân hàng ưu đãi cho vài ngành nghề - không đòi hỏi bạn phải đóng LMI cho dù bạn vay hơn 80% như: Bác sĩ; Nha sĩ; Bác sĩ nhãn khoa (Optometrists); bác sĩ thú y (Veterinarians); Bác sĩ chỉnh hình (Chiropractors); Bác sĩ tâm lý (Physiotherapists); Dược sĩ; Luật sư; Kế toán; Kỹ sư mỏ; v.v với thu nhập tối thiểu $150K/năm.

Nếu bạn đã thử những điều kiện trên nhưng không thành công và vẫn phải trả LMI. Vậy thì làm sao để giảm thiểu tối đa số tiền LMI bạn phải trả?

- Gộp khoản tiền LMI phải trả với tổng số nợ vay:

Ví dụ: Bạn muốn mua căn nhà trị giá $400K, bạn chỉ có $40K (tương đương 10% giá trị căn nhà) và cần vay $360K (LVR = 90%). Công ty bảo hiểm sẽ cho bạn 2 lựa chọn trả LMI: Hoặc không gộp LMI vào khoản vay và trả $7K; hoặc gộp chung LMI vào khoản vay và trả $7.5K.

Nếu bạn chọn “không gộp chung vào khoản vay”, bạn phải lấy $7K từ $40K ra để trả LMI. Lúc này, tổng tiền đặt cọc thực tế của bạn chỉ có $33K, và bạn đang “thực sự” nợ $367K (tương đương 91.75% giá trị căn nhà). Từ đó, chi phí LMI TỔNG CỘNG sẽ lên đến $9.3K! Nhưng nếu bạn chọn “gộp chung LMI vào khoản vay”, bạn chỉ phải trả $7.5K. Bạn sẽ chọn cách nào?

-

Nếu bạn là người mua nhà đầu tiên, là công dân Úc và chỉ có 5% số tiền đặt cọc, bạn có thể thử xin được miễn LMI theo chương trình FHOD (First Home Owner Deposit Scheme) của Chính Phủ. Theo chương trình này, một công ty thuộc Chính Phủ sẽ đứng ra bảo lãnh cho 10,000 hồ sơ trên toàn nước Úc cho những người mua nhà đầu tiên và chỉ có 5% đặt cọc để họ không phải trả LMI. Tuy nhiên, vì con số hạn chế với chỉ 10,000 hồ sơ, bạn nên cân nhắc lựa chọn này.

-

Ngoài ra, nếu bạn là người mua nhà đầu tiên (điều kiện: mua nhà mới hoặc đất xây nhà mới), bạn có thể nhận được ít nhất $10K hỗ trợ từ chính phủ (FHOG). Một số ngân hàng có thể cho phép bạn dùng số tiền này làm tiền đặt cọc.

-

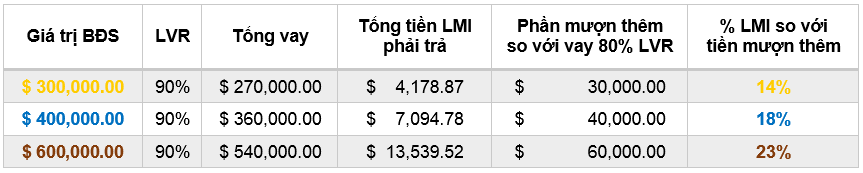

Bạn cũng có thể lựa chọn những căn nhà rẻ hơn, phù hợp với khả năng tài chính của mình hơn, vì số tiền LMI được tính dựa trên LVR (với LVR = tổng nợ vay / giá trị căn nhà) và phụ thuộc vào giá trị của căn nhà. Giá trị căn nhà càng cao, chi phí cho LMI càng cao (Cho dù vay cùng mức LVR). Để hiểu rõ điểm này, mời các bạn theo dõi ví dụ sau: Cột 1 là giá trị BĐS bạn mua, cột 2 là mức LVR 90% (tức là bạn có 10% đặt cọc và cần vay 90% giá trị BĐS; cột 3 là tổng tiền vay; Cột 4 là tổng LMI phải trả; Cột 5 là số tiền bạn phải mượn thêm so với việc chỉ vay 80% LVR; cột cuối cùng là mức LMI dưới dạng % được tính bằng số tiền LMI phải trả chia cho phần mượn thêm – sở dĩ phải so sánh vậy vì bạn cần biết chi phí LMI chiếm bao nhiêu % so với phần mượn thêm trong mỗi trường hợp.

Theo ví dụ trên, với bất động sản dưới $300K, mức LMI rất rẻ, khoảng 14% tổng giá trị tiền phải mượn thêm (so với vay 80% LVR hay không đóng LMI). Trong khi đó, chỉ cần tăng giá trị căn nhà lên $400K, mức LMI đã tăng lên 18% và con số này cao hơn – hay có thể nói là LMI mắc hơn khi bạn vay cho căn nhà trên $500K (trong ví dụ trên là căn nhà trị giá $600K thì mức LMI là 23% tổng giá trị phần mượn thêm.

-

Một yếu tố nữa để có thể giúp bạn giảm được LMI là chọn đúng lenders. Mặc dù trên thị trường chỉ có 2 đơn vị bán bảo hiểm cho người cho vay là QBE và Genworth, nhưng đối với mỗi lenders khác nhau sẽ có mức bảo hiểm khác nhau.

-

Và tất nhiên, yếu tố cuối cùng giúp được bạn giảm LMI là phải tiết kiệm càng nhiều càng tốt! Đặt ra cho mình một kế hoạch và mục tiêu để có thể giảm chi phí LMI phải trả. Hãy tưởng tượng rằng, mỗi đồng bạn tiết kiệm được sẽ giúp bạn có thêm 20 cents!

Việc mua nhà là một trong những quyết định lớn trong cuộc đời. Vì vậy bạn hãy dành thời gian nghiên cứu thật kỹ để có thể lên kế hoạch cũng như có những lựa chọn tốt nhất cho trường hợp tài chính của mình nhé! Trusted Finance sẵn sàng giúp đỡ nếu bạn có bất kỳ thắc mắc nào cũng như cùng bạn đồng hành trên con đường chọn được ngôi nhà mơ ước!

Disclaimer: Bài viết này mang tính chất tham khảo chung. Trusted Finance không chịu trách nhiệm cho những hậu quả có thể xảy ra khi áp dụng những thông tin kiến thức trên mà chưa thông việc tư vấn với các chuyên gia trong ngành.

Các bài viết khác trong loại bài "Mua nhà ở Úc như thế nào"

- Cách tính toán khả năng vay (serviceability)

- Làm thế nào để tăng khả năng vay

- Những lưu ý khi mua căn nhà đầu tiên

- Quy trình mua nhà tại Úc

- Tầm quan trọng của “Thư chấp nhận cho vay từ ngân hàng (Pre-approval)”

- Qui trình mua nhà tại Úc cho người nước ngoài

- Vay tiền mua nhà: Những câu hỏi thường gặp

- Nhà ở: nên mua hay thuê?

- LMI: Bảo hiểm cho người cho vay

- "Equity" là gì? Làm sao để tối ưu hóa "Equity"?

- Genuine savings là gì?

- Làm lại tài chính: Nên hay không nên?

- Tối ưu hóa thuế từ nhà cho thuê (Tax Depreciation Schedule)

- Những hạng mục thuế có thể khai khi bạn sở hữu nhà

- Làm thế nào để “trả giá” hiệu quả khi đi mua nhà?

- “SUBJECT TO FINANCE” LÀ GÌ?

- Tìm hiểu về các loại lãi suất tại Úc (phần 1)